央广网北京9月1日消息(记者门庭婷)8月31日,中国人民银行、金融监管总局联合发布《关于调整优化差别化住房信贷政策的通知》和《关于降低存量首套住房贷款利率有关事项的通知》,两项政策的发布,也意味着购房门槛再降低、购房成本再降低、月供压力再降低。

存量首套房贷利率下调后,究竟能省多少利息?

通知明确,自2023年9月25日起,存量首套住房商业性个人住房贷款的借款人可向承贷金融机构提出申请,由该金融机构新发放贷款置换存量首套住房商业性个人住房贷款。

同时,新发放贷款的利率水平由金融机构与借款人自主协商确定,但在贷款市场报价利率上的加点幅度,不得低于原贷款发放时所在城市首套住房商业性个人住房贷款利率政策下限。新发放的贷款只能用于偿还存量首套住房商业性个人住房贷款,仍纳入商业性个人住房贷款管理。

降低存量房贷利率带来的最直接影响是减轻存量客户的月供压力。举例来看,以商贷100万元、20年累计、等额本息的方式计算,假设房贷利率降低15BP,月供将减少约80元,年度约节省950-1000元,20年累计节省1.9万-2.0万元。

贝壳研究院市场分析师刘丽杰表示,节省的还贷成本有望缓解居民提前还贷的局面,并有望形成消费流入市场,促进宏观经济稳定修复。

在58安居客研究院院长张波看来,存量贷款利率下调是切切实实节约贷款人的利息支出,并由此提升消费和投资的空间。近两年大部分城市首套住房贷款利率政策下限就是当时的LPR,因此下调空间相对有限,而2021年之前则明显有利,由于LPR推行之初不少城市首套房都有加点,甚至部分商业银行会上浮加点幅度,导致不少2021年前房贷利率高达5%以上,这类购房者受到的实惠会较为明显,这也是当前积极谋求提前还款的主力军。

中原地产首席分析师张大伟称:“在2022年5月之前5年期LPR都是4.6%以上,4.85%-4.6%之间,房贷利率大部分超过5%的时候都发生在LPR超过4.6%的时候,2021年包括全国主流二线城市,都出现过首套房贷利率超过6%的情况,部分甚至在6.5%左右也就是加点190个基点以上,按照最近出现的几次降息,依然实际有首套房执行6%左右的房贷利率。”

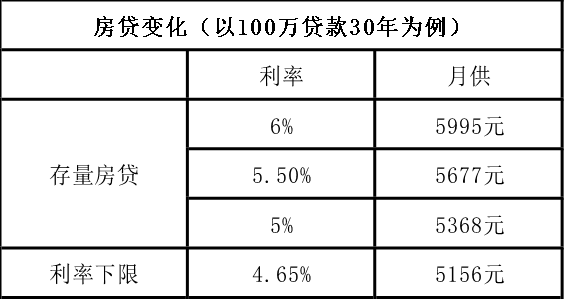

(以100万元贷款30年为例的房贷变化表,央广网发)

张大伟表示:“简单计算,大部分存量房贷发生时最低下限是4.65%,购房者最高当下利率6%左右(已经降息30个基点)购房,也就是100万30年,可以月供从5995元每月降低到5156元左右,下调840元左右。大部分降息幅度可能在30-50个基点(也就是现在执行5%左右的利率),月供减少200左右。”

大幅度降低购房门槛,首套首付比例降至两成

同日发布的信贷政策显示,对于贷款购买商品住房的居民家庭,首套住房商业性个人住房贷款最低首付款比例统一为不低于20%,二套住房商业性个人住房贷款最低首付款比例统一为不低于30%。

镜鉴咨询创始人张宏伟提到,目前,一线城市、强二线城市等城市的二套首付比例还是比较高的,一线城市,比如上海二套首付比例在七成,大部分二线城市二套首付比例在4-6成。按照新政,一旦二套首付比例降低,改善需求的置业门槛会大幅度降低。然后,再加上三部委刚刚发布的认房不认贷政策,相当于一个政策组合拳,更有助于降低改善购房门槛。

首付门槛的降低,更多自住性需求将入场。张波提到,由于市场的供求关系已发生重大变化,刚性和改善性住房需求观望气氛浓重,对于楼市不确定性预期增强,只有通过更为坚决支持自住需求的政策出台,才能对市场预期形成有效扭转。尤其是二套房首付最低降至三成,对于拉动改善性需求积极入市,将起到重要推动作用。

结合贷款利率的下降,张波称:“预计各省按政策的最低要求执行的概率较大,这将大大降低自住购房者的房贷利息支出,在推进其积极入市的同时,最大程度上减轻还贷压力,给到购房者更多其他消费支出空间。”